Напомним, что на акциях можно зарабатывать двумя методами: купить дешевле, продать дороже, второе купить акции компании, которые выплачивают высокие проценты по дивидендам. Второй способ позволяет получать стабильные проценты по выплатам. В данной статье мы рассмотрим что такое дивидендные аристократы, даже не все знают о таком термине.

Что представляют собой инвестиции в дивидендные акции? Как создать инвестиционный портфель из дивидендных акций США в 2022 году? Постоянный пассивный доход и жизнь на дивиденды — об этом мечтает каждый инвестор. Некоторые акции на фондовом рынке показывают высокую дивидендную доходность, но при этом не могут похвастаться стабильными дивидендными выплатами. Именно по этому интересны компании, которые относятся к категории дивидендных аристократов. Такие компании на протяжении как минимум 25 лет наращивают дивиденды в денежном выражении, что является важным показателем для долгосрочного инвестора. Об этом мы поговорим как раз далее в статье.

Дивидендные аристократы — это ….

Чтобы попасть в престижный список дивидендных аристократов компания должна удовлетворять несколько условий:

- у компании должна быть минимальная рыночная капитализация в 3 млрд. долларов;

- акция должна быть ликвидной;

- фирма должна выплачивать дивиденді на протяжении 25 лет без перерывов;

- компания должна постоянно увеличить процент дивидендов или сохранять на прежнем уровне.

Учтите, что в данном случае речь идет не о дивидендной доходности, а об абсолютной величине. Если фирма в прошлом году выплатила 50 центов на акцию, в этом году должна выплатить минимум 50 центов и выше.

Дивидендная доходность— это понятие которое безусловно притягивает инвесторов. Напомним, что это отношение размера выплаты к цене акции, на момент закрытия реестра. Получается, что если котировки компании падают по итогу мы получаем более высокую дивидендную доходность.

Зачем компании наращивают дивиденды? Существует сигнальная теория которая предполагает, что менеджмент принимает решение повышать показатели, чтобы информировать рынок, о том что ожидается увеличение денежных потоков фирмы.

Чтобы было удобно отслеживать лучшие дивидендные компании, агентства запускают специальный индекс S&P 500. На данный момент в нем насчитывается 66 фирм.

Индекс аристократов: разбивка по секторам

Чаще всего сюда включены старые добрые компании, в виде Кока-Колы. В таких бизнесов не будет высокого роста прибыли на акцию, но при этом падения выручки не будет. Если смотреть на разбивку по секторам, большая доля в индекс аристократов занимают товары первой необходимости свыше 22% и промышленные товары 20%, материалы. здравоохранение 10%, недвижимость 4% и т.д.

Интересно, что структура индекса дивидендных аристократов существенно отличается от индекса широкого рынка. Видно что в данном инструменте свыше 45% — это товары первой необходимости и промышленности, в индексе S&P 500 — это всего лишь 20%. IT в этом индексе представлено слабо.

Стабильный рост дивидендов — это не синоним высокой дивидендной доходности. Средний доход составляет 2,5% годовых.

Кока-кола относиться уже к дивидендным королям, поскольку наращивала дивиденды на протяжении 50 лет. Таких фирм меньше 30 на территории США.

Рыночный пример

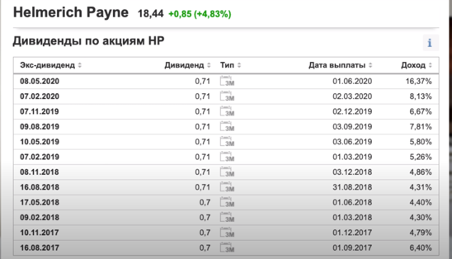

Рассмотрим наглядный пример ситуации на рынке. Техасская компания Helmerich & Payne Inc занимается бурением нефтяных и газовых скважин, на протяжении 48 лет относилась к дивидендным аристократам. Но, после кризиса 2014 года компания не смогла оправится, акции не восстановились и финансовое положение ухудшилось. В результате чего средняя доходность снизилась.

Месяц назад компания понесла еще с одним ударом. Сократились выплаты по дивидендам: 0,25% до этого было 0,75%. Перед вами пример падшего дивидендного аристократа. Кейс компании яркий пример того, что статус аристократа — это не постоянное повышение котировок и дивиденды не будут порезаны в случае кризиса.

Когда вы покупаете акции данного типа не нужно делать ставку на рост котировок. Котировки растут чаще всего из-за того, что фирма недооценена. Инвесторы понимают, что можно открыть новые рынки и продукты, которые выведут компанию на новый уровень. Компании аристократы могут платить стабильные дивиденды и их наращивать, в той ситуации когда бизнес зрелый.

Самое эффективное что компания в таком случае может сделать — направить деньги на дивиденды для поддержания капитализации фирмы. Потому что для тех организаций, отличные выплаты по дивидендам — это поддержка котировок акций. Это привлекает консервативных инвесторов. В случае, если фирмы будут направлять деньги в новые проекты — эффективность будет менее результативной.

Если компания хочет сделать рывок или же переформировать бизнес, это приведет к оформлению кредитов. Это потребуется для поддержки уровня дивидендов.

Как инвестировать в аристократов?

Первый вариант — покупать индивидуальные акции из общего списка, тех компаний которые вас устраивают. Желательно чтобы у бизнеса были перспективы расширения.

Второй вариант — ETF, здесь представлено также несколько схем процесса. Самым простым считается NOBL, индекс формируется с 2013 года. Еще DY, DVY.

Аристократы и S&P 500

Если сравнивать динамику данных инструментов, то можно увидеть, по аристократам меньшая волатильность, что логично. Даже в кризисное время компании будут генерировать денежный поток, что позволяет оставаться на плаву. Поэтому акции падают меньше, для примера в 2008 году показатель дивидендных аристократов упал на 22%, а у S&P 500 38%.

Если изучить динамику последнего периода, можно наблюдать за ростом. Если посмотреть сравнительную динамику за последние 10 лет, видим что ETF показатели годовые 11%, но волатильность по аристократам ниже.

Выбор за вами, добавлять аристократов в портфель или нет, все зависит от стратегии.

Спасибо за интерес к публикации!